目次

1. 法定相続人と法定相続分

相続税とは、死亡した被相続人が残した遺産を相続した配偶者や子などの相続人に対して課税される税金です。どのような人が相続人になるのかという相続人の範囲(法定相続人)、それぞれの相続人がどのぐらい遺産を相続するのかという法定相続分については、民法で規定されています。

2. 法定相続人

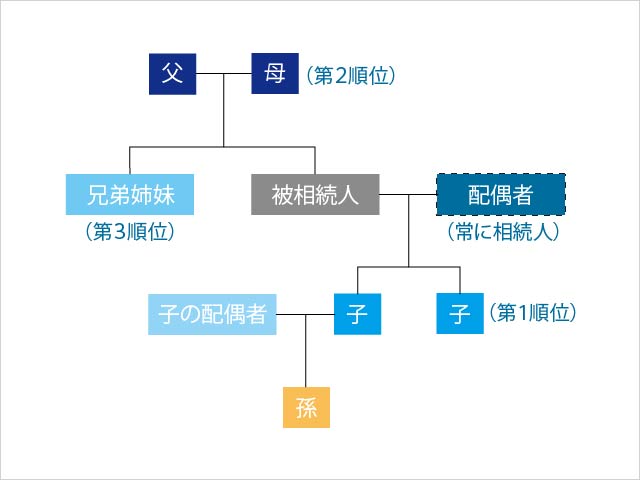

死亡した人の配偶者は常に相続人になります。配偶者以外の人は、次の順位で配偶者とともに相続人になります。なお、相続を放棄した人は、初めから相続人でなかったものと見なされます。内縁関係の人は、相続人に含まれません。

| 第1順位 | 死亡した人の子。子が既に死亡しているときは、その子の直系卑属(子や孫など)。子も孫もいるときは、死亡した人により近い世代の者が優先。 |

| 第2順位 | 死亡した人の直系尊属(父母や祖父母など)。父母も祖父母もいるときは、死亡した人により近い世代の者が優先。第2順位の人は、第1順位の人がいないときに限り相続人になる。 |

| 第3順位 | 死亡した人の兄弟姉妹。兄弟姉妹が既に死亡しているときは、その人の子が相続人になる。第3順位の人は、第1順位・第2順位の人がともにいないとき相続人になる。 |

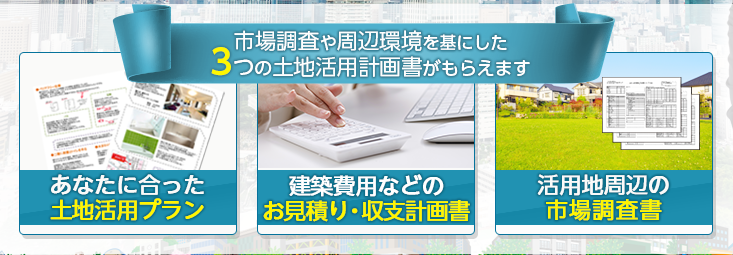

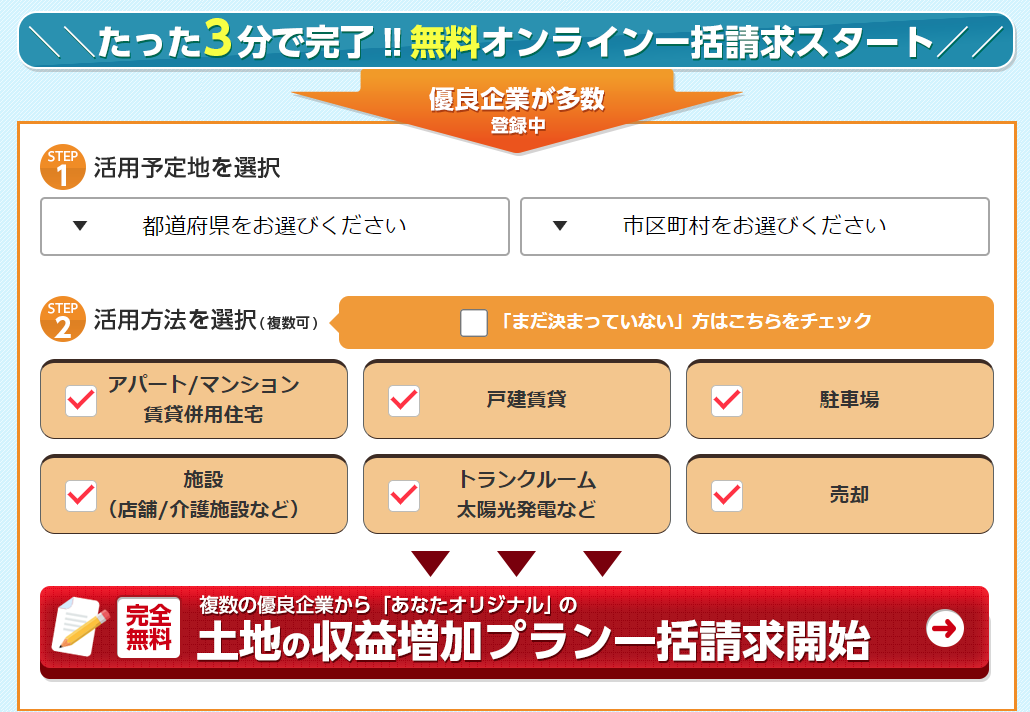

タウンライフ土地活用は 120を超える会社 の中から、あなたの地元に対応した不動産を一覧で表示してくれます。 あとは資料請求したい会社にチェックをつけて、「一括取り寄せを依頼する」だけ。これで完了です! 後々選択した会社から連絡がくるのを待つだけです。 厳選された企業しか参加していないので、しつこい営業の電話がかかってくることもないそうです。資料請求した後に断っても大丈夫なので、自分にとって一番納得のいく提案を選びましょう。土地活用で失敗しないために

今、あなたがこのページをご覧になっているということは、「 土地 」についてお悩みを抱えているということだと思います。土地というのは資産の一種ですから、資本・労働・経営と並び付加価値を生み出す生産要素として捉えていた方が多いのではないでしょうか。 ですが、実際に土地を所有すると様々な問題や悩みが生まれますよね。こういったお悩みをもっている方も多いのではないでしょうか。

- 現在土地を持っているが 何も活用できていない

- 今後土地を相続するが 相続税 が心配

- 所有している・相続する土地が 田舎 にある …etc

↓↓失敗しない土地活用術はコチラ

3. 法定相続分

死亡した人が「遺言」を残していれば、原則としてそのとおりに遺産を相続することになりますが、残していない場合は、民法が規定する法定相続分に従って遺産を相続することになります。法定相続分は、実際に相続する法定相続人によって次のとおり定められています。子・直系尊属・兄弟姉妹がそれぞれ2人以上いる場合は、原則として相続分を均等に分けます。

なお、民法が定める法定相続分は、相続人間で遺産分割の合意ができなかったときの遺産の取り分を定めたものであり、必ずこの相続分で遺産を分割しなければならないわけではありません。

①配偶者と子が相続人である場合

配偶者 1/2 子 1/2

②配偶者と直系尊属が相続人である場合

配偶者 2/3 直系尊属 1/3

③配偶者と兄弟姉妹が相続人である場合

配偶者 3/4 兄弟姉妹 1/4

4. 遺言で法定相続分と異なる割合を指定できる

相続が発生すると、基本的に法定相続人が法定相続分に従って遺産を相続しますが、被相続人が「遺言」をしていた場合は、そうはなりません。

遺言とは、書面による被相続人の最終の意思表示のことです。これにより被相続人は、相続財産の承継について自分の意思を反映させることができます。ただし、法律で定められた方式で作成されたものでなければ、法的効果は生じません。遺言の方式には、「自筆証書遺言」「秘密証書遺言」「公正証書遺言」などがあります。

遺言によって法手相続分と異なる割合で遺産を分けることを指定していた場合、遺言が優先され、指定された内容で遺産分割が行われることになります。例えば、配偶者と2人の子どもが相続した場合、法定相続分では、配偶者が2分の1、子どもはそれぞれ4分の1ずつになりますが、遺言によって配偶者3分の2、子ども6分の1ずつと指定することができます。

さらに遺言によれば、法定相続人ではない人に遺産を分与することもできます。本来相続権のない孫や婚姻関係のない愛人などです。遺言を残せば、法定相続人や法定相続分にかかわらず、被相続人は自由に遺産を分与することができるのです。

5. 遺留分減殺請求

例えば、遺言によって相続人の1人にすべての遺産を相続させる旨を指定していた場合、この遺言に従う限り他の法定相続人は一切遺産を相続できなくなります。このような場合に法律で法定相続人の権利を保護しているのが「遺留分」です。法定相続人が遺産を相続できないことで生活が困窮することを防ぐため、最低限の遺産を確保する権利を認めたものです。

遺留分の割合は、次のとおりです。

相続人 遺留分の割合 直系尊属のみが相続人の場合 相続財産の3分の1 上記以外の場合 相続財産の2分の1 兄弟姉妹が相続人の場合 遺留分はない

遺留分は、侵害されている相続人が侵害している相続人などに対して侵害額を請求しなければ、とり戻すことができません。「遺留分減殺請求」と呼ばれるもので、この権利を行使しない限り、侵害されたまま遺産が相続されてしまいます。

遺留分減殺請求は、請求できる者が相続の開始や減殺すべき贈与や遺贈があったことを知ったときから1年以内に行使しないと、時効によって消滅します。相続開始のときから10年を経過したときも、同様に消滅します。

タウンライフ土地活用は 120を超える会社 の中から、あなたの地元に対応した不動産を一覧で表示してくれます。 あとは資料請求したい会社にチェックをつけて、「一括取り寄せを依頼する」だけ。これで完了です! 後々選択した会社から連絡がくるのを待つだけです。 厳選された企業しか参加していないので、しつこい営業の電話がかかってくることもないそうです。資料請求した後に断っても大丈夫なので、自分にとって一番納得のいく提案を選びましょう。土地活用で失敗しないために

今、あなたがこのページをご覧になっているということは、「 土地 」についてお悩みを抱えているということだと思います。土地というのは資産の一種ですから、資本・労働・経営と並び付加価値を生み出す生産要素として捉えていた方が多いのではないでしょうか。 ですが、実際に土地を所有すると様々な問題や悩みが生まれますよね。こういったお悩みをもっている方も多いのではないでしょうか。

- 現在土地を持っているが 何も活用できていない

- 今後土地を相続するが 相続税 が心配

- 所有している・相続する土地が 田舎 にある …etc

↓↓失敗しない土地活用術はコチラ

6. 相続税の仕組み

相続税は、すべての遺産に課税されるのではなく、遺産総額が所定の額を超える部分に課税されます。この課税の最低ラインを「基礎控除額」と呼び、定額控除額3,000万円に、相続人数に対する比例控除額、相続人1人あたり600万円が加算されます。

基礎控除額 =「3,000万円+600万円×法定相続人の数」

例えば、相続人が配偶者と子ども2人の場合、定額控除額が3,000万円。相続人の数は3人ですから、600万円×3=1,800万円が加算され、4,800万円になります。仮に遺産総額が4,800万円以下である場合は、相続税は課税されません。

7. 相続税法上の養子の人数制限

相続人に養子がいる場合には、税務上の取り扱いで、比例控除額で計算できる法定相続人に含まれる養子の数は、次のように制限されます。これは、相続税の減額を狙って養子を増やす事例が続出したため、相続税法で比例控除額を計算する際の人数に制限を加えたものです。なおこの人数制限は、相続税法が定めた相続税額を計算する際の制限です。民法上は、何人養子にしても差し支えありません。養子になれば、当然法定相続人になり、法律上の法定相続分を相続できることになります。

- 被相続人に実子がいる場合:1人まで。

- 被相続人に実子がいない場合:2人まで。

ただし、養子の数を法定相続人の数に含めることで、相続税の負担を不当に減少させる結果となると認められる場合、1、2にかかわらず含めることはできません。

なお、次のいずれかに当てはまる場合は、実子として見なされ、上記の対象外になります。

- 被相続人との特別養子縁組により養子になった者。

- 被相続人の配偶者の実子で被相続人の養子になった者。

- 被相続人と配偶者の結婚前に特別養子縁組により配偶者の養子になった者で、結婚後に被相続人の養子になった者。

- 被相続人の実子、養子、直系卑属がすでに死亡し、または相続権を失ったために相続人になった者の直系卑属。

8. 1人娘の夫を養子にした事例

相続税対策として相続人を増やすことはよく行われています。養子縁組で子どもの数を増やして法定相続人を増やせば、基礎控除額が増えるからです。私がコンサルティングをしたお客さまで、子どもが娘さん1人だけだったので、娘さんの夫を養子縁組で子どもにして法定相続人を増やしたケースがありました。基礎控除額が600万円増えるだけですが、節税にはなります。息子の妻を養子縁組することも同じような効果があります。ただし養子縁組は、いくら相続税対策として有効であったとしても、感情的に割りきれないこともありますので、安易に行うべきではないかもしれません。

タウンライフ土地活用は 120を超える会社 の中から、あなたの地元に対応した不動産を一覧で表示してくれます。 あとは資料請求したい会社にチェックをつけて、「一括取り寄せを依頼する」だけ。これで完了です! 後々選択した会社から連絡がくるのを待つだけです。 厳選された企業しか参加していないので、しつこい営業の電話がかかってくることもないそうです。資料請求した後に断っても大丈夫なので、自分にとって一番納得のいく提案を選びましょう。土地活用で失敗しないために

今、あなたがこのページをご覧になっているということは、「 土地 」についてお悩みを抱えているということだと思います。土地というのは資産の一種ですから、資本・労働・経営と並び付加価値を生み出す生産要素として捉えていた方が多いのではないでしょうか。 ですが、実際に土地を所有すると様々な問題や悩みが生まれますよね。こういったお悩みをもっている方も多いのではないでしょうか。

- 現在土地を持っているが 何も活用できていない

- 今後土地を相続するが 相続税 が心配

- 所有している・相続する土地が 田舎 にある …etc

↓↓失敗しない土地活用術はコチラ

9. 相続税の計算方法

相続税の税額を計算する方法は、各相続人が実際に相続した遺産に直接税率をかけて計算するのではなく、遺産総額から基礎控除額などを控除した課税対象額を計算した上で、各相続人の相続分に案分した額に相続税率をかけて計算します。

管理人複雑な計算になりますが、相続人が配偶者(妻)と子ども2人(長男・長女)で、次の遺産を相続した場合を例にして解説することにします。

- 現金・預金・株式:6,000万円(残高・時価)

- 土地(自宅・面積200m²):5,000万円(路線価)

- 建物(自宅・延床面積140m²):2,000万円(固定資産税評価額)

- 生命保険金:5,000万円

- 借入金:1,000万円

- 葬儀費用:300万円

1. 遺産総額を計算する

被相続人が所有していた土地や建物、現金・預金・株式などの財産の総額から借入金や未払金などの債務を差し引いたものが、遺産総額になります。

相続税の評価額は、財産によって評価方法が異なります。

- 現金・預金・株式は、死亡した日の残高もしくは時価が評価額になります。上記の例では、8,000万円全額が評価額になります。

- 土地の相続税評価額は、路線価が適用されますが、自宅として使用していた場合は、「小規模宅地等の特例」の「特定居住用宅地」として要件を充たせば、330m²を限度として80%減額されます。上記の例では、限度面積内ですから、全体が80%減額され、評価額は1,000万円になります。

- 建物の相続税評価額は、固定資産税評価額が適用されますので、上記の例では、2,000万円になります。

- 生命保険金や死亡退職金は、それぞれ非課税限度額を超えた部分に課税されます。生命保険金の場合、「500万円×法定相続人の数」が非課税限度額になりますので、上記の例では、5,000万円-1,500万円(500万円×3)=3,500万円が評価額になります。

- 借入金1,000万円は、残債務として課税対象額から差し引かれます。

- 葬儀費用300万円も、未払金の債務として課税対象額から差し引かれます。以上から上記の遺産総額を計算すると、次のとおり1億1,200万円になります。+)6,000万円(①現金・預金・株式)+)1,000万円(②土地)+)2,000万円(③建物)+)3,500万円(④生命保険金)-)1,000万円(⑤借入金)-)300万円(⑥葬儀費用)=)1億1,200万円(遺産総額)

2. 課税対象額を計算する

上記の遺産総額から基礎控除額(3,000万円+600万円×法定相続人の数)を差し引いたものが課税対象額になります。上記の例では、基礎控除額は4,800万円(3,000万円+600万円×3)ですから、課税対象額は6,400万円になります。

課税対象額 =1億1,200万円-4,800万円=6,400万円

3. 相続税の総額を計算する

上記の課税対象額6,400万円をいったん法定相続分で相続したと仮定して相続税の総額を計算します。

妻:6,400万円×1/2=3,200万円。

長男:6,400万円×1/4=1,600万円。

長女:6,400万円×1/4=1,600万円。

それぞれの相続税の税額は次のとおりで、総額は820万円になります。

妻:3,200万円×20%-200万円(控除額)=440万円。

長男:1,600万円×15%-50万円(控除額)=190万円。

長女:1,600万円×15%-50万円(控除額)=190万円。

相続税の税率・控除額

法定相続分に応ずる取得金額 税率 控除額 1,000万円以下 10% - 1,000万円超 3,000万円以下 15% 50万円 3,000万円超 5,000万円以下 20% 200万円 5,000万円超 1億円以下 30% 700万円 1億円超 2億円以下 40% 1,700万円 2億円超 3億円以下 45% 2,700万円 3億円超 6億円以下 50% 4,200万円 6億円超 55% 7,200万円

4. 各相続人の税額を計算する

実際の遺産分割を法定相続分で行った場合、各相続人の税額は次のようになります。

妻:820万円(相続税の総額)×1/2=410万円。△410万円(配偶者の税額軽減)=0円

長男:820万円(相続税の総額)×1/4=205万円。

長女:820万円(相続税の総額)×1/4=205万円。

配偶者には、相続した課税対象の遺産の額が1億6,000万円、または配偶者の法定相続分までであれば、相続税は課税されないという「配偶者の税額軽減」の特例が適用されます。上記の例では、これに該当しますので、相続税は課税されません。

実際の遺産分割が法定相続分ではなく、妻60%、長男30%、長女10%で行った場合、各相続人の税額は次のようになります。

妻:820万円(相続税の総額)×60%=492万円。△492万円(配偶者の税額軽減)=0円

長男:820万円(相続税の総額)×30%=246万円。

長女:820万円(相続税の総額)×10%=82万円。