目次

土地と建物を交換する

等価交換方式

等価交換方式とは、簡単に説明すると、土地オーナーが所有する土地にデベロッパーなどが建物を建て、土地の一部と建物を交換する 方式。

土地オーナーは、建物の建築費を負担することなく、土地活用ができます。

「より収益性の高い土地活用をしたい」

などと考えている土地オーナーにぴったりの土地活用といえます。

等価交換方式は、次のステップで進められます。

- 土地オーナーがデベロッパーに 土地を提供 する。

- デベロッパーがその土地の上に 建物を建てる。

- 土地オーナーとデベロッパーは、それぞれの 負担割合に応じて土地と建物の所有権を共有 する。

等価交換方式の実例

土地オーナーが所有する 実勢価格5億円 の土地に、デベロッパーが 5億円でマンションを建てた とします。

土地とマンションの価格の合計は 10億円。

土地オーナーは 5億円の土地 を提供していますので、10億円分の5億円、つまり 2分の1が持ち分。

デベロッパーも5億円のマンションを提供していますので、持ち分は2分の1。

マンションの完成後、土地オーナーは、土地の持ち分2分の1と完成したマンションの持ち分2分の1を等価(2億5,000万円)で交換します。

結果的に土地オーナーは、土地の持ち分(2分の1)を失う代わりにマンションの持ち分(2分の1)を取得できるのです。

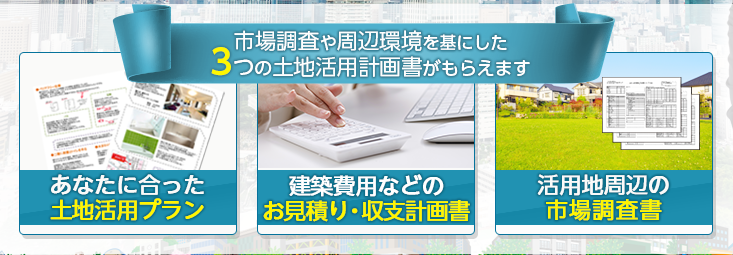

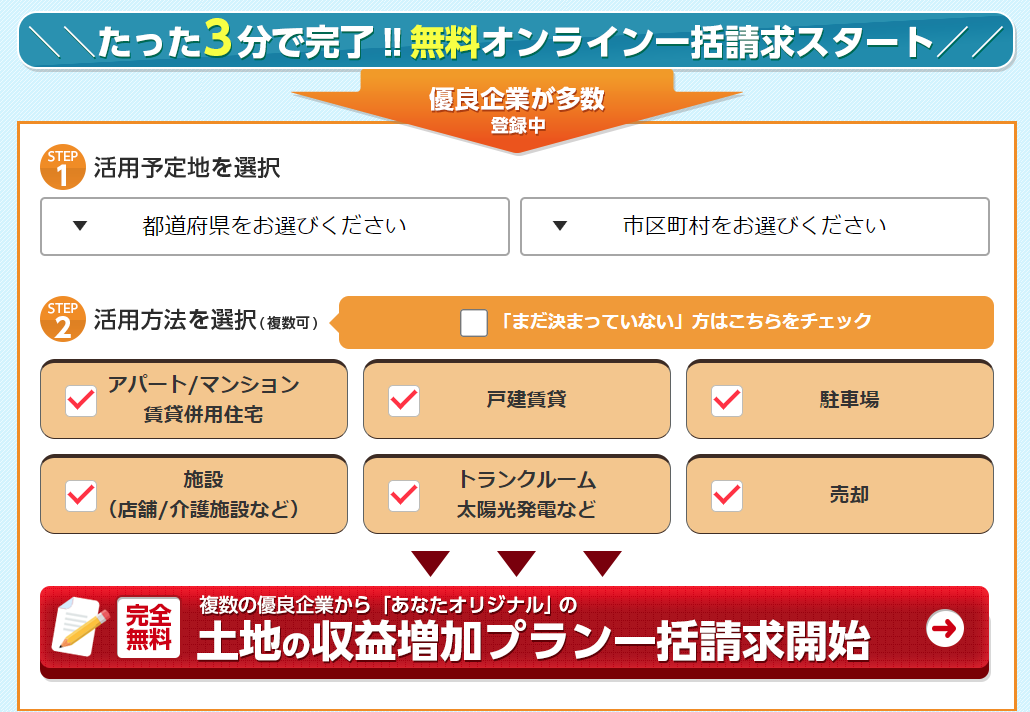

タウンライフ土地活用は 120を超える会社 の中から、あなたの地元に対応した不動産を一覧で表示してくれます。 あとは資料請求したい会社にチェックをつけて、「一括取り寄せを依頼する」だけ。これで完了です! 後々選択した会社から連絡がくるのを待つだけです。 厳選された企業しか参加していないので、しつこい営業の電話がかかってくることもないそうです。資料請求した後に断っても大丈夫なので、自分にとって一番納得のいく提案を選びましょう。土地活用で失敗しないために

今、あなたがこのページをご覧になっているということは、「 土地 」についてお悩みを抱えているということだと思います。土地というのは資産の一種ですから、資本・労働・経営と並び付加価値を生み出す生産要素として捉えていた方が多いのではないでしょうか。 ですが、実際に土地を所有すると様々な問題や悩みが生まれますよね。こういったお悩みをもっている方も多いのではないでしょうか。

- 現在土地を持っているが 何も活用できていない

- 今後土地を相続するが 相続税 が心配

- 所有している・相続する土地が 田舎 にある …etc

↓↓失敗しない土地活用術はコチラ

等価交換方式の2つの方法

実際に 等価交換 が行われる場合、土地の譲渡対象を全部にするか、一部にするかで、2つの方法が使われています。

全部譲渡方式

全部譲渡方式

全部譲渡方式は、土地オーナーがいったん土地のすべてをデベロッパーに譲渡し、建物の完成後、建物の区分所有権と土地の共有持ち分を取得する方式。

実際に代金が支払われる場合と省略される場合があります。この方式では、デベロッパーに譲渡した土地を再取得することになりますので、所有権移転登記の登録免許税や不動産取得税が課税 されます。

土地オーナーには負担増になりますが、地権者が複数いる場合など、デベロッパーが確実に土地の所有権を取得するために用いられることがあります。

部分譲渡方式

部分譲渡方式

部分譲渡方式は、土地オーナーが土地の一部をデベロッパーに譲渡し、それに応じた建物の区分所有権を取得する方式。

所有権移転登記の登録免許税や不動産取得税は、デベロッパー側だけにかかり、土地オーナーにはかかりません。

等価交換方式のメリット

自己資金がなくても土地活用ができる

等価交換方式の最大のメリット は、自己資金なしで土地活用ができることです。

土地の一部の所有権を失うことになりますが、等価交換により 建物を所有 して事業展開ができます。

自己資金が不要であるということは、金融機関の借入金も要りません。多額の借入金があると、長期間にわたり返済をしなくてはなりません。その間金利の変動や景気の低迷などのリスクを負うことになりますが、それが一切ありませんので、安定した経営ができます。

土地譲渡所得税が繰り延べられる

土地オーナーが所有する土地を提供することは譲渡にあたり、原則として譲渡によって得られた利益には所得税がかかります。

しかし一定の要件を充たす場合、「 立体買換えの特例 」が適用され、譲渡所得税を将来売却するときまで繰り延べることができます。

立体買換えの特例

立体買換えの特例とは、既成市街地内にある土地などを譲渡 して、同一敷地内に地上階数3階以上の耐火建築物または準耐火建築物、建物の床面積の半分以上が居住用などの条件を充たせば、課税が繰り延べられる制度です。

あくまでも将来売却するときまで繰り延べられるだけであって、課税が免除されるわけではありません。

賃貸住宅の場合は相続税の節税効果がある

デベロッパーが建てる建物が賃貸物件の場合、土地と建物の相続税評価額が減額され、節税効果があります。

詳しくは、アパート・マンションなどの賃貸住宅は「アパート・マンション経営の魅力は節税と安定収入」、テナントビルは「テナントビルは投資効果が抜群!」をご参照ください。

等価交換方式のデメリット

立地が良い土地に限定される

デベロッパーが費用を全額負担してまで建物を建てるのには、それなりの採算があるはずです。つまり立地条件が良く需要が見込める土地に対してのみ、等価交換を提案するのです。

ポイント

土地オーナー側から等価交換を申し出ても、採算がとれない土地には見向きもしません。この意味では、等価交換の恩恵を受けられるのは、立地条件の良い土地を所有するごく一部のオーナー に限られます。

土地の所有権は実質的に失われる

等価交換により土地オーナーとデベロッパーは、それぞれの負担割合に応じて土地と建物の所有権を共有 することになります。

土地を売却したわけではありませんので、持ち分は減るものの、所有していることには変わりません。しかし単独所有ではありません ので、意のままに土地を使うことは許されず、実質的に所有権が失われる ことを認識しなければなりません。

自己資金で建てるよりも利回りが低くなる

等価交換 により所有権を得た建物を賃貸する場合、自己資金で建てた場合よりも、利回りが低くなります。

通常完成したマンションは、販売価格で評価されます。

その販売価格は、建築原価に建築業者や販売業者の利益が上乗せ され、必然的に 建築原価よりも高く なります。

他方マンションと交換する土地は、原価で評価 されます。つまり完全な「等価」ではないのです。

これが、自己資金で建てた場合よりも利回りが低くなる要因です。

自己資金なしでマンションを所有できるのですから、当然といえば当然な結果です。要するに、等価交換方式は「ローリスク・ローリターン」なのです。

タウンライフ土地活用は 120を超える会社 の中から、あなたの地元に対応した不動産を一覧で表示してくれます。 あとは資料請求したい会社にチェックをつけて、「一括取り寄せを依頼する」だけ。これで完了です! 後々選択した会社から連絡がくるのを待つだけです。 厳選された企業しか参加していないので、しつこい営業の電話がかかってくることもないそうです。資料請求した後に断っても大丈夫なので、自分にとって一番納得のいく提案を選びましょう。土地活用で失敗しないために

今、あなたがこのページをご覧になっているということは、「 土地 」についてお悩みを抱えているということだと思います。土地というのは資産の一種ですから、資本・労働・経営と並び付加価値を生み出す生産要素として捉えていた方が多いのではないでしょうか。 ですが、実際に土地を所有すると様々な問題や悩みが生まれますよね。こういったお悩みをもっている方も多いのではないでしょうか。

- 現在土地を持っているが 何も活用できていない

- 今後土地を相続するが 相続税 が心配

- 所有している・相続する土地が 田舎 にある …etc

↓↓失敗しない土地活用術はコチラ

土地活用における賃貸経営と税金

土地と建物は、常に税金がかかってきます。

例えば、土地や建物を購入する場合、売買契約を結んだときに取り交す売買契約書に添付しなければならない収入印紙は、「印紙税」という税金です。所有権移転登記をする際は、「登録免許税」がかかり、所有権を取得したことで「不動産取得税」が課税されます。さらに土地や建物は、所有しているだけで固定資産税・都市計画税を毎年支払わなければなりません。

このように土地と建物は、常に税金がかかってきますので、土地活用として賃貸経営を始める際、どのような税金が課税されるかを事前にきちんと把握しておくことが必要になります。

ここでは、賃貸経営にかかる税金を解説することにします。

建物を建てる際にかかる税金

1.印紙税

印紙税は、契約書や領収書などの「課税文書」を作成する際に課税されるもので、収入印紙を文書に貼付して消印することで納税します。

建物を建てる際、ハウスメーカーなどと建築工事請負契約を締結しますが、その契約書に所定額の収入印紙を貼付して消印しなければなりません。工事代金の支払いにローンを組む場合、金融機関などと金銭消費貸借契約を結ぶことになりますが、同様に契約書に収入印紙を貼付する必要があります。

2.登録免許税

登録免許税は、土地や建物の登記をする際にかかる税金。

登記には、所在や面積、建物であれば構造や床面積などの内容を示す「表題部」と権利関係を示す「権利部」があります。建物を新築した際に行う「表示登記」には、登録免許税はかかりません。

しかし権利関係に変動があった場合に行う登記には、登録免許税がかかります。つまり新築した際の「所有権保存登記」、売買などで所有権が移転した際の「所有権移転登記」、ローンを設定した際の「抵当権設定登記」には、所定の登録免許税が必要になります。

登録免許税の税額は、「固定資産税評価額(課税標準)×税率」。

なお、居住用建物については、2020年3月31日まで所定の要件を充たせば、税額が軽減されます。

登録免許税の標準税率と軽減措置は次のとおり。

区分 標準税率 軽減の適用要件(2020年3月31日まで) 軽減税率 所有権保存登記 0.4% ①自己居住用の住宅。

②新築または取得後1年以内に登記されたもの。

③床面積(登記簿面積)50m²以上。0.15% 所有権移転登記 2% ①自己居住用の住宅。

②取得後1年以内に登記されたもの。

③マンション等耐火建築物は25年以内、木造等耐火建築物以外は20年以内に建築されたもの。

④床面積(登記簿面積)50m²以上。0.3% 抵当権設定登記 0.4% 上記の条件を満たす住宅への抵当権設定。 0.1%

3.不動産取得税

不動産取得税は、建物を新築したり、土地や建物を購入して不動産を取得した際にかかる税金。

印紙税と登録免許税が国税であるのに対して、不動産取得税は、都道府県が課税する地方税です。取得後、都道府県から送付されてくる納税通知書で納付することになります。

不動産取得税の税額は、「固定資産税評価額×4%」。

なお、新築住宅と中古住宅でそれぞれ特例による軽減措置があります。

○新築住宅の特例による軽減措置

区分 特例の税額 軽減の主な要件 建物 (固定資産税評価額-1,200万円)×3% ①居住用以外を含め住宅全般に適用(セカンドハウス・賃貸用マンションも可)。

②課税床面積が50m²以上(貸家住宅は40m²以上)240m²以下。土地 (固定資産税評価額×1/2×3%)-45,000円 ①上記建物の軽減要件を満たすこと。

②取得から3年以内に建物を新築すること。

③土地を借りるなどして住宅を新築した場合は、新築1年以内に土地を取得すること。

○中古住宅の特例による軽減措置

区分 特例の税額 軽減の主な要件 建物 (固定資産税評価額-1,200万円)×3%

※控除額1,200万円は、1997年4月以降に建てられた建物。それ以前は減額される。①買主の居住用・セカンドハウス用としての取得(賃貸用マンションは適用外)。

②50m²以上240m²以下。

③1982年1月1日以降に建築されたものであること土地 (固定資産税評価額×1/2×3%)-45,000円 ①上記建物の軽減の要件を満たすこと。

②取得から1年以内に土地上の建物を取得すること。

③土地を借りるなどして土地上の建物を取得した場合は、1年以内にその土地を取得すること。

アパート経営にかかる税金

1.所得税・住民税

賃貸経営で収益があると、所得税や住民税が課税されます。もっとも賃貸経営では、家賃などの収入からローン返済や管理経費などの支出を差し引いた収支がプラスでも、税務上の所得計算では、赤字になるケースが少なくありません。

これは、実際の支出と税務上「必要経費」として認められるものが同じではないからです。

例えば、ローン返済は、元金と利息を合わせて返済しますが、必要経費として認められるのは利息のみです。建物や設備については、減価償却費を毎年必要経費として計上できますが、これらの費用は実際に支出されるわけではありません。サラリーマンがサイドビジネスとしてアパートを経営をしている場合など、賃貸経営以外に所得がある場合は、損益通算でそれらの所得から赤字分を差し引くことができますので、確定申告で天引きされた税金を取り戻すことができます。

住民税は、前年の所得に応じて課税されます。年度末に確定申告をすると、翌年度申告内容に基づいた住民税の納付書が送付されてきます。

2.事業税

事業税は、賃貸経営が一定規模以上で行われている場合に課税される税金。不動産貸付業では、次のような課税対象の基準が設けられています。

事業税の税額は、「(総収入-必要経費-事業主控除額290万円)×5%」。

居住用の別 戸建ての別 建物の貸付の規模 土地の貸付の規模 居住用 戸建て住宅 10棟以上 契約件数が10以上または貸付総面積が2,000m²以上 戸建て住宅以外 10室以上 居住用以外 戸建て住宅 5棟以上 契約件数が10以上 戸建て住宅以外 10室以上 上記のものを合わせて貸し付けている場合には、貸付総合計件数が10以上

3.消費税

建物を建てるときの建築工事請負代金やローン手数料には、消費税(現行税率8%)がかかりますが、居住用の賃貸住宅の家賃には消費税はかかりません。オフィスビルや貸店舗など、居住用以外の賃貸は、課税対象になります。ただし、前々年の年間課税売上が1,000万円以下のケースでは、居住用以外の賃料であっても課税されません。

4.固定資産税・都市計画税

固定資産税と都市計画税は、土地や建物などの不動産を所有している場合にかかる税金。ともに毎年1月1日現在の所有者に課税されます。

固定資産税の税額は、「固定資産税評価額(課税標準)×1.4%(標準税率)」。

都市計画税は、都市計画区域内の土地・建物に対して課税され、税額は、「固定資産税評価額(課税標準)×0.3%(標準税率)」。なお、ともに市町村によって税率は異なることがあります。

○小規模住宅用地による土地の固定資産税・都市計画税の軽減

「小規模住宅用地」に該当する場合、土地の固定資産税・都市計画税が大幅に軽減されます。

小規模住宅用地とは、住宅1戸あたり200 m²までの宅地。賃貸住宅の場合、「200 m²×戸数」まで拡大適用されます。なお、200 m²を超える部分については、「一般住宅用地」として軽減割合が低くなります。

軽減される土地の固定資産税・都市計画税の割合は、次のとおりです

区分 小規模住宅用地・一般住宅用地の別 軽減割合 固定資産税 小規模住宅用地(200 m²以下の部分) 課税標準の6分の1に軽減 一般住宅用地(200 m²を超える部分) 課税標準の3分の1に軽減。 都市計画税 小規模住宅用地(200 m²以下の部分) 課税標準の3分の1に軽減。 一般住宅用地(200 m²を超える部分) 課税標準の3分の2に軽減。 課税標準の3分の2に軽減

○新築建物の固定資産税の軽減

新築された建物は、120m²までの部分について固定資産税が2分の1に軽減されます。一般の建物は、新築から3年間、3階建て以上の耐火構造・準耐火構造の建物は、5年間軽減を受けることができます。

なお、この軽減措置を受けるには、「住宅部分が全体の2分の1以上」で「賃貸住宅は床面積が40m²以上、280m²以下(店舗併用住宅や賃貸住宅内の自己居住部分については50m²以上)」であることなどが要件になります。