目次

貸地オーナーは相続税で破産?

広大な土地を所有する土地オーナーは、大変な資産家です。

中でも東京や大阪などの大都市圏で土地を所有していれば、地価が下落したとはいえ、依然として資産総額数億円、数十億円の資産家なのです。

しかしいったん相続が発生すると、巨額の相続税を支払う義務を負うことになります。

ましてや所有する土地が借地借家法の適用を受け、一度貸したら半永久的に戻ってこない土地であった場合を考えてみてください。相続人は売却することもままならず、相続税の支払いに頭を抱えることになります。

相続税を算出する基礎になる路線価は、地価公示価格の8割を基準にしますが、長年にわたって景気が低迷しています。

それが実勢価格と路線価との差を縮め、路線価が実勢価格を上回る「逆転評価」を起こしている地域もあります。

貸地の場合、借地人以外の第三者に売却することがほぼ不可能です。

路線価が上がり、相続税が多額になり、貸地を売却できない状態で相続が発生したとしたらどうなるでしょう?

貸地オーナーの相続人は、相続税で破産することもあり得るのです。

相続税評価額(相続税路線価)

相続税評価額とは、相続税の税額を算定する基礎となる評価額 です。

不特定多数が通行する道路に面する土地について、1m²あたりの価格 で公表されています。

通常の相続税評価額は、公示地価・基準地価の8割程度になります。

道路に面する土地の価格のため「相続税路線価」とも呼ばれています。一般的に「路線価」という場合、この相続税路線価を示すことが多いようです。

貸地の相続税評価額は?

借地権の付いた貸地は、一般的に「底地」と呼ばれています。

底地の場合、所有者であっても借地権を無視して土地を利用することはできません。

所有者が土地を借地権付きで貸す権利を「底地権」と称すると、所有者が制限なく自由に利用できる土地(自用地)の「完全な所有権」は、「底地権+借地権」と表すことができます。

完全な所有権=底地権+借地権

つまり底地権の価値は、借地権と合わせて、完全な所有権の価値になると考えるわけです。

他方で、土地にはそれぞれ「借地権割合」が決められています。A~Gのアルファベットで表記され、

A:90%、B:80%、C:70%、D:60%、E:50%、F:40%、G:30%

を示します。

上記の2つを合わせますと、底地の相続税評価額は、自用地の評価額から借地権割合を差し引いた額になります。

つまり完全な所有権=自用地の評価額(100%)から借地権割合を差し引くと、底地割合が残るわけです。

例えば、自用地の路線価が1m²あたり100万円、D地区の場合、借地権は割合60%で、底地割合は40%になります。

底地の相続税評価額1m²あたりは、100万円×40%=40万円になります。

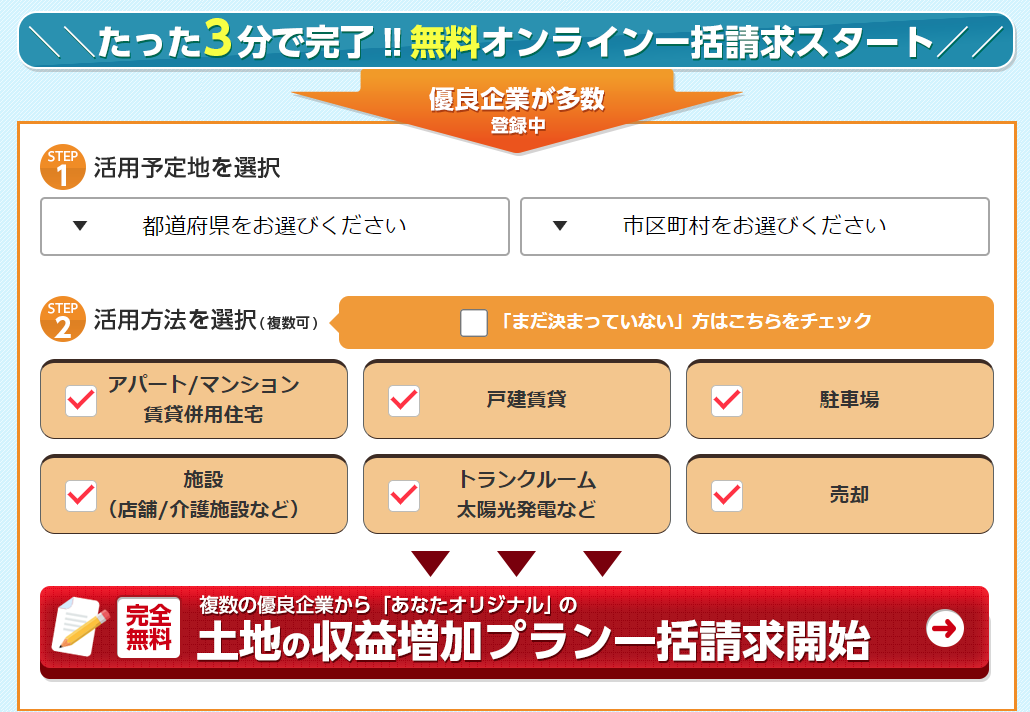

タウンライフ土地活用は 120を超える会社 の中から、あなたの地元に対応した不動産を一覧で表示してくれます。 あとは資料請求したい会社にチェックをつけて、「一括取り寄せを依頼する」だけ。これで完了です! 後々選択した会社から連絡がくるのを待つだけです。 厳選された企業しか参加していないので、しつこい営業の電話がかかってくることもないそうです。資料請求した後に断っても大丈夫なので、自分にとって一番納得のいく提案を選びましょう。土地活用で失敗しないために

今、あなたがこのページをご覧になっているということは、「 土地 」についてお悩みを抱えているということだと思います。土地というのは資産の一種ですから、資本・労働・経営と並び付加価値を生み出す生産要素として捉えていた方が多いのではないでしょうか。 ですが、実際に土地を所有すると様々な問題や悩みが生まれますよね。こういったお悩みをもっている方も多いのではないでしょうか。

- 現在土地を持っているが 何も活用できていない

- 今後土地を相続するが 相続税 が心配

- 所有している・相続する土地が 田舎 にある …etc

↓↓失敗しない土地活用術はコチラ

定期借地権の場合は?

管理人これまでは、いわゆる普通借地権付きで貸していた場合の相続税評価額の算出方法について解説しました。では、定期借地権付きで貸していた場合、相続税評価額はどのようになるでしょうか?

普通借地権の場合は、一度土地を貸すと、地主には半永久的に戻ってこない可能性があります。

しかし、定期借地権の場合、借地期間が一番長いタイプの一般定期借地権でも、50年以上経過すれば、確実に地主に更地返還されます。

定期借地権の3タイプ

タイプ 内容 一般定期借地権 借地期間50年以上。期間満了後は、原則として更新や建物の買取請求を認めず、借主は建物を撤去して土地を返還しなければならない。 建物譲渡特約付借地権 借地期間30年以上。期間満了時に土地所有者が 建物の買取を約束 するもので、買取時点で借地権が消滅する。 事業用借地権 借地期間 10年以上20年以内。事業用建物を対象とする定期借地権で、住宅には利用できない。2008年の改正で借地期間が最長50年まで延長。

このようなことから、定期借地権の残存期間に応じて、相続した場合の評価額が定められ、当然のことながら残存期間が短いほど評価が高くなります。

具体的には、次の2つに区分されて計算されます。かなり複雑な計算になりますが、できるだけ簡潔に表記しました。

1.事業用定期借地権、建物譲渡特約付借地権、借地権割合が90%・80%及び無指定の地域の一般定期借地権が付いた底地

相続税評価額は、次の(A)と(B)のうちいずれか低い額。

(A):自用地評価額-定期借地権の評価額

(B):自用地評価額×(1-残存期間に応じた評価割合)

残存期間 評価割合 5年以下 5% 5年超、10年以下 10% 10年超、15年以下 15% 15年超 20%

※「定期借地権の評価額」=自用地評価額×(①÷②)×(③÷④)

①「定期借地権の設定時に受ける経済的利益の総額」

②「定期借地権の設定時の宅地の通常の取引価額」

③「課税時期における定期借地権の残存期間年数に応じた基準年利率による複利年金現価率」

④「定期借地権の設定期間年数に応じた基準年利率による複利年金現価率」「基準年利率」と「複利年金現価率」は、国税庁が公表しています。

基準年利率とは:財産相続などの計算で基準となる利率のこと。2004年に法改正があるまでは一律3%と定められていましたが、改正後は毎年違う数字が国税庁から発表されています。

福利年金原価率とは:将来の一定期間中、間落とし支払われる年金額の現在価値を知るために必要な係数を福利で求める率です。相続税の定期借地権を評価する際などに必要とされます。

2.借地権割合が70%~30%の地域の一般定期借地権が付いた底地

相続税評価額=自用地評価額-(自用地評価額×(1-地域別の底地割合)×逓減率)

地域 C D E F G 借地権割合 70% 60% 50% 40% 30% 底地割合 55% 60% 65% 70% 75% ※「逓減率」=③÷④

③「課税時期における定期借地権の残存期間年数に応じた基準年利率による複利年金現価率」

④「定期借地権の設定期間年数に応じた基準年利率による複利年金現価率」

底地を物納する方法も!

底地を相続した場合、底地を売却して相続税を支払うことは、借地人が底地を買いとってくれない限り、現実的にはほぼ不可能です。

いざ売却できそうな土地を探してみると、今住んでいる自宅の土地しかないといってこともあり得ます。

資産に余裕があれば、それで相続税を支払うこともできますが、できない場合は、相続税を底地そのもので物納する方法を考えざるを得なくなります。

税務署が簡単に物納を認めてくれるわけではありませんが、ほかに方法がない場合は、物納が唯一の納税方法になる可能性が高くなります。実際に相続税を物納するケースが増えており、今後もさらに増えることが予測されます。

物納の要件

それでは、実際に物納する場合、どのような要件を充たす必要があるのでしょうか?

主な要件を挙げると、次のようになります。

- 延納によっても金銭納付が困難な事由があり、かつその納付を困難とする金額を限度としていること。つまり相続人が金銭での納付が困難であり、所有する現金や預金、有価証券から納付し、それでも足りない場合にはじめて物納が可能になる。

- 物納の申請財産が定められた種類の財産であり、かつ定められた順位によっていること。因みに、不動産は第1順位。

- 物納する財産が管理処分不適格財産でないこと。貸地の場合、

①測量図があること。

②境界確認ができていること。

③賃貸借契約書が存在すること

などの厳しい要件を充たさなければならない。- 相続税の納付期限または物納申請期限までに、物納申請書に物納手続関係書類を添付して税務署長に提出すること。期限が過ぎると、物納ができなくなる。

2の要件では、不動産は第1順位に位置づけられていますので、優先して物納ができます。

なお、物納する前提条件として、遺産分割の協議が調っていなければなりません。遺産分割で争いがある場合は、申請した時点で門前払いを受けます。

通常、物納を申請してから認められるまで、2年から5年程度かかるといわれています。物納の申請後であっても、売却できる場合は、物納から延納に切り換えることもできます。

物納ができない不動産

ここで注意すべきなのが、管理・処分が不適格な相続財産は、物納できないということです。

物納された財産を競売にかけて換金するわけですから、売却するのに困るような財産は物納させてません。

相続税の物納で、国税庁が「管理処分不適格財産」として例示する不動産は、次のとおりです。

- 担保権が設定されている不動産

- 権利の帰属について争いがある不動産

- 境界が明らかでない土地

- 隣接する不動産の所有者などと争訟によらなければ通常の使用ができないと見込まれる不動産

- 他の土地に囲まれて公道に通じない土地で、法令による通行権の内容が明確でないもの

- 借地権の目的となっている土地で、その借地権を有する者が不明である土地

- 他の不動産と社会通念上一体として利用されている不動産。2人以上の者の共有に属する不動産。

- 法定耐用年数を経過している建物(通常の使用ができるものを除く)

- 敷金の返還にかかる債務その他の債務を国が負担することになる不動産

- 管理・処分に要する費用の額が収納価額と比べて過大になると見込まれる不動産

- 公の秩序または善良の風俗を害するおそれのある目的に使用されている不動産。その他社会通念上適切でないと認められる目的に使用されている不動産

- 引渡しに際して通常必要とされる行為がされていない不動産

- 地上権、永小作権、賃借権その他の使用・収益を目的とする権利が設定されている不動産で、暴力団員などがその権利を有しているもの

ご自分の土地がこれにあてはまっていないか、よく確認しておいてください。

タウンライフ土地活用は 120を超える会社 の中から、あなたの地元に対応した不動産を一覧で表示してくれます。 あとは資料請求したい会社にチェックをつけて、「一括取り寄せを依頼する」だけ。これで完了です! 後々選択した会社から連絡がくるのを待つだけです。 厳選された企業しか参加していないので、しつこい営業の電話がかかってくることもないそうです。資料請求した後に断っても大丈夫なので、自分にとって一番納得のいく提案を選びましょう。土地活用で失敗しないために

今、あなたがこのページをご覧になっているということは、「 土地 」についてお悩みを抱えているということだと思います。土地というのは資産の一種ですから、資本・労働・経営と並び付加価値を生み出す生産要素として捉えていた方が多いのではないでしょうか。 ですが、実際に土地を所有すると様々な問題や悩みが生まれますよね。こういったお悩みをもっている方も多いのではないでしょうか。

- 現在土地を持っているが 何も活用できていない

- 今後土地を相続するが 相続税 が心配

- 所有している・相続する土地が 田舎 にある …etc

↓↓失敗しない土地活用術はコチラ

空き家の貸地を相続した事例

管理人私が勤務するコンサルティング会社にもち込まれた貸地の相続にかかわる事例を紹介します。これは、相続税にかかわるものではなく、相続した貸地上に建てられた住宅が空き家になり、近隣住民の迷惑になっているケースです。

依頼人が相続した貸地上に築50年以上の木造住宅が現存していました。

建物の所有者が2年前に亡くなってからは、空き家の状態です。建物の老朽化が激しく、2年も放置されていたため今にも倒壊しそうなほどでした。

危険を察知した近隣住民から、この土地を相続した依頼人にクレームが寄せられたのです。

借地の契約関係を調べてみますと、契約書は存在せず、50年以上も前に土地を貸していたようです。

地代は、建物の所有者が亡くなる直前まで支払われていましたが、亡くなってからは未納の状態です。

建物の所有者の相続人が見つかり、弁護士を立てて交渉したところ、建物の撤去費用を免除してくれるのであれば、借地権を放棄しても良いということになりました。

最終的に依頼人は、撤去費用を負担することになりましたが、更地状態で相続した土地を売却することができました。

もし建物の相続人が借地権を放棄しなかった場合は、地代の未納を理由に借地契約を解除し、建物の撤去と土地の明渡を請求する予定でしたが、すんなり放棄してくれましたので、余分な費用がかからずに済み、一件落着しました。

今や空き家は、都市部・地方を問わず深刻な社会問題になっていますので、ご参考までに紹介しました。