目次

土地を目的別に管理する

相続税額が遺産全体の3分の1に及ぶとすれば、相続する土地の3分の1を手放さざるを得ないと考えなければなりません。

つまり「相続する土地をすべては残せないこと」を覚悟してから、土地の相続税対策をスタートさせることが大切です。

すべてを残せないのですから、まず相続する土地を処分するものと残すものに区分することから始めます。具体的には、一筆の土地ごとに次の3つに区分します。

- 売却する土地

- 物納する土地

- 残す土地

この作業を怠ると、何代か相続が起こるうちに、優良な土地はすべて納税のために物納や換金されてなくなり、不良な土地ばかりが残ることになります。

不良な土地とは、第三者に貸している土地(底地)、狭小地や変形地などの使い勝手が悪い土地、路地状敷地などの収益性が低い土地などで、理想的には先に処分しておくべき土地といえます。

売却する土地は?

売却する土地を決めるには、まず売却する目的を明確にすることが重要です。そして誰に売却するか、売却先を検討することも必要です。

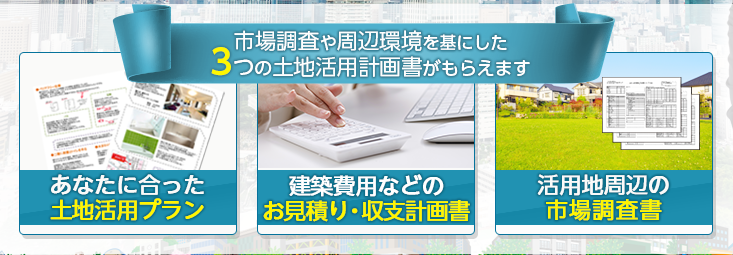

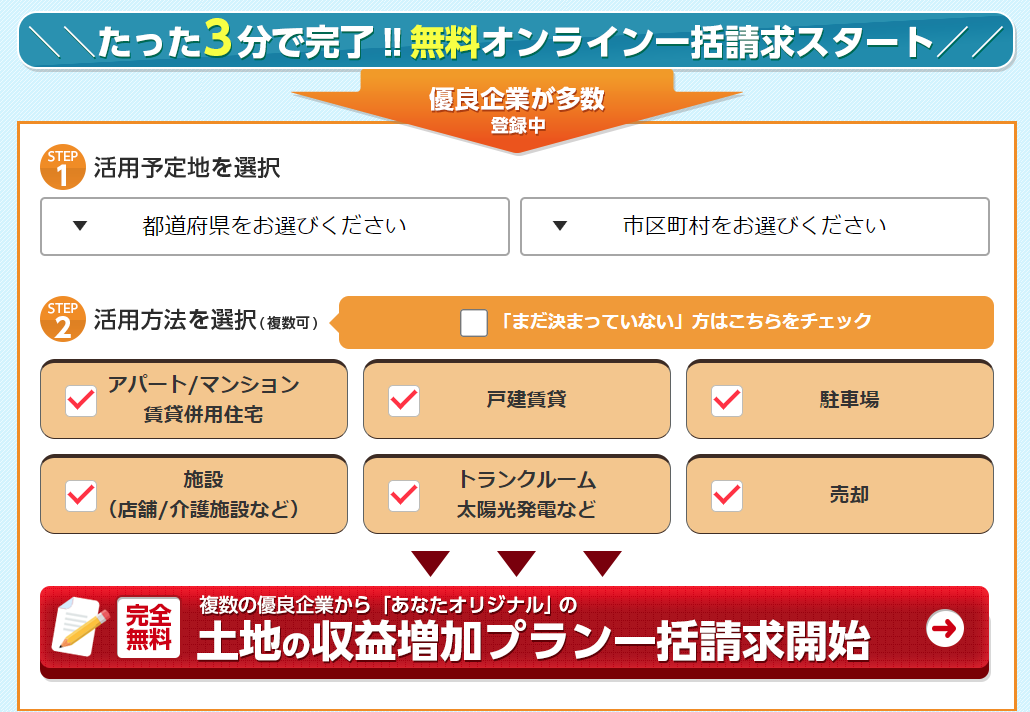

タウンライフ土地活用は 120を超える会社 の中から、あなたの地元に対応した不動産を一覧で表示してくれます。 あとは資料請求したい会社にチェックをつけて、「一括取り寄せを依頼する」だけ。これで完了です! 後々選択した会社から連絡がくるのを待つだけです。 厳選された企業しか参加していないので、しつこい営業の電話がかかってくることもないそうです。資料請求した後に断っても大丈夫なので、自分にとって一番納得のいく提案を選びましょう。土地活用で失敗しないために

今、あなたがこのページをご覧になっているということは、「 土地 」についてお悩みを抱えているということだと思います。土地というのは資産の一種ですから、資本・労働・経営と並び付加価値を生み出す生産要素として捉えていた方が多いのではないでしょうか。 ですが、実際に土地を所有すると様々な問題や悩みが生まれますよね。こういったお悩みをもっている方も多いのではないでしょうか。

- 現在土地を持っているが 何も活用できていない

- 今後土地を相続するが 相続税 が心配

- 所有している・相続する土地が 田舎 にある …etc

↓↓失敗しない土地活用術はコチラ

売却目的を明確にする

相続した土地を売却する目的でもっとも多いのは、納税資金を調達するためです。

もちろんそれ以外にも、遺産分割するために売却したり、老後を暮らす資金を確保するために売却したりすることがあります。

これらは、必要に迫られた売却目的です。

しかしもう1つ、積極的な売却目的として資産を集約する目的で売却することも考える必要があります。

例えば、自宅から離れている土地を売却し、近くの土地を買って土地を集約させたり、売却代金で近くの土地にアパートを建てて賃貸経営を行うなどです。

上手くいけば、売却でなくて交換になり、税金がかからなくて済むケースもあります。

土地の売却先を考える

第三者に売却しようとする場合、立地条件の良い宅地など、一部の優良な土地以外は売却できないかもしれません。

ここで言う「立地条件の良い土地」とは、様々な条件によって異なります。一概に「駅が近いこと」と言うことはできません。

例えば都市部であるならば、駅が近かったり、都心に近い土地でしょう。人の往来が多いため、テナントビル経営に適しています。

しかしマンション経営をする場合はそれ以上に重視されるものがあります。

もちろん駅からの距離は、とても重要な要素であることは間違いありませんが、それだけではありません。駅からの距離以上に建築基準法などによる制限が重視される場合があります。

マンション開発業者にとって、法令による建築制限が一番の関心事項になります。部屋数をいくつ建築できるかは、収益性に大きくかかわってくるからです。

立地条件のいい土地ばかりならばいいのですが、相続する土地の中に売却が難しい土地が含まれている場合は、長期的な視点で多角的に売却を考えなければなりません。

つまり売却が難しい土地を第三者でなく、身内に売ることを考えるのです。

例えば、子や孫、自分が経営する会社などです。身内に売却するのであれば、いつでも、どのような土地でも可能になります。

自分が購入した土地を相続によって子孫に継承させるのでなく、子や孫に買わせて投資した資金を回収することも、相続税対策としては意味があります。

物納する土地は?

相続税は、現金で一括納付することが原則ですが、一括で支払えない場合は、延納(分割納付)が認められています。

さらに延納によっても、金銭で納付することが困難な場合、相続財産そのもので納付することができます。これが「物納」と呼ばれている相続税の納付方法です。

以前に比べると、物納する人が増えているといわれています。売却価額から譲渡所得税を控除した手取り額が、相続税評価額よりも少なくなってしまうからです。

これでは、売却する意味がありません。かといって、物納しようとしても、要件が厳しくなっており、簡単にいかないのが現実です。

まずは、物納の要件から解説することにします。

タウンライフ土地活用は 120を超える会社 の中から、あなたの地元に対応した不動産を一覧で表示してくれます。 あとは資料請求したい会社にチェックをつけて、「一括取り寄せを依頼する」だけ。これで完了です! 後々選択した会社から連絡がくるのを待つだけです。 厳選された企業しか参加していないので、しつこい営業の電話がかかってくることもないそうです。資料請求した後に断っても大丈夫なので、自分にとって一番納得のいく提案を選びましょう。土地活用で失敗しないために

今、あなたがこのページをご覧になっているということは、「 土地 」についてお悩みを抱えているということだと思います。土地というのは資産の一種ですから、資本・労働・経営と並び付加価値を生み出す生産要素として捉えていた方が多いのではないでしょうか。 ですが、実際に土地を所有すると様々な問題や悩みが生まれますよね。こういったお悩みをもっている方も多いのではないでしょうか。

- 現在土地を持っているが 何も活用できていない

- 今後土地を相続するが 相続税 が心配

- 所有している・相続する土地が 田舎 にある …etc

↓↓失敗しない土地活用術はコチラ

物納の要件

物納が認められる要件は、次のとおりです。

- 延納によっても金銭納付が困難な事由があり、かつその納付を困難とする金額を限度としていること。

- 物納の申請財産が定められた種類の財産であり、かつ定められた順位によっていること。

- 物納する財産が管理処分不適格財産でないこと。

- 相続税の納付期限または物納申請期限までに、物納申請書に物納手続関係書類を添付して税務署長に提出すること。

2の要件では、不動産は第1順位に位置づけられていますので、優先して物納ができます。

問題は、3の要件である「管理処分不適格財産でないこと」です。これについては、国税庁が不適格財産を例示していますので、紹介しておきます。

なお、物納する前提条件として、遺産分割の協議が調っていなければなりません。遺産分割で争いがある場合は、申請した時点で門前払いを受けます。

物納ができない不動産

管理・処分が不適格な相続財産は、物納できません。

物納された財産を競売にかけて換金するわけですから、売却するのに困るような財産は物納させてくれないのです。

相続税の物納で、国税庁が「管理処分不適格財産」として例示する不動産は、次のとおりです。

- 担保権が設定されている不動産

- 権利の帰属について争いがある不動産

- 境界が明らかでない土地

- 隣接する不動産の所有者などと争訟によらなければ通常の使用ができないと見込まれる不動産

- 他の土地に囲まれて公道に通じない土地で、法令による通行権の内容が明確でないもの

- 借地権の目的となっている土地で、その借地権を有する者が不明である土地

- 他の不動産と社会通念上一体として利用されている不動産。2人以上の者の共有に属する不動産。

- 法定耐用年数を経過している建物(通常の使用ができるものを除く)

- 敷金の返還にかかる債務その他の債務を国が負担することになる不動産

- 管理・処分に要する費用の額が収納価額と比べて過大になると見込まれる不動産

- 公の秩序または善良の風俗を害するおそれのある目的に使用されている不動産。その他社会通念上適切でないと認められる目的に使用されている不動産

- 引渡しに際して通常必要とされる行為がされていない不動産

- 地上権、永小作権、賃借権その他の使用・収益を目的とする権利が設定されている不動産で、暴力団員などがその権利を有しているもの

このような例示から、例えば、抵当権が設定されている不動産は物納できませんので、他の土地に抵当権を移すなど、抵当権を抹消する必要があります。

抵当権とは:住宅ローンなどでお金を借りた人が、借金を返済できなくなったしまった場合に土地や建物を担保とする権利のことです。

共有財産は、共有者全員が物納する場合しか認められません。

共有者の中に金銭納付が可能な人が1人でもいれば、共有者全員が物納できなくなります。さらに境界線が明らかでない土地や借地契約の円滑な継続が困難な不動産も物納が認められません。

物納を円滑に行うためには、事前に不動産を吟味し、物納要件を整える必要があります。

残す土地の活用法

ここでいう「残す」とは、相続開始まで所有しておくという意味ではありません。

土地を子孫や自分の会社などに引き継がせること、すなわち「継承」させることを意味します。この継承させる方法には、次の3つがあります。

- 売却による継承

- 贈与による継承

- 相続による継承

タウンライフ土地活用は 120を超える会社 の中から、あなたの地元に対応した不動産を一覧で表示してくれます。 あとは資料請求したい会社にチェックをつけて、「一括取り寄せを依頼する」だけ。これで完了です! 後々選択した会社から連絡がくるのを待つだけです。 厳選された企業しか参加していないので、しつこい営業の電話がかかってくることもないそうです。資料請求した後に断っても大丈夫なので、自分にとって一番納得のいく提案を選びましょう。土地活用で失敗しないために

今、あなたがこのページをご覧になっているということは、「 土地 」についてお悩みを抱えているということだと思います。土地というのは資産の一種ですから、資本・労働・経営と並び付加価値を生み出す生産要素として捉えていた方が多いのではないでしょうか。 ですが、実際に土地を所有すると様々な問題や悩みが生まれますよね。こういったお悩みをもっている方も多いのではないでしょうか。

- 現在土地を持っているが 何も活用できていない

- 今後土地を相続するが 相続税 が心配

- 所有している・相続する土地が 田舎 にある …etc

↓↓失敗しない土地活用術はコチラ

売却による継承

前述しましたが、所有する土地を相続によって子孫に継承させるのでなく、相続が起こる前に子孫や自分の会社などに有償で売却して継承させる方法です。

このときの売却価額は、個人に売却する場合は「時価(通常の取引価額)」にする必要があります。

時価より安く売ると、買った人に贈与税が課税されるからです。会社など法人に売却する場合は、時価の2分の1以上にしておけば、問題ありません。

贈与による継承

贈与は、相続と同様に無償で譲渡する方法です。

妻・子・孫など個人には、贈与が有利ですが、法人に贈与すると、全額が法人税の課税対象になりますので、まったくメリットはありません。

個人に贈与すれば、贈与税の課税対象額は、相続税評価額と同額で、時価の約80%になります。

これでは相続と、何ら変わらないのではないかという疑問が生じますが、贈与税も相続税も超過累進課税率で課税されますので、課税対象額が多くなればなるほど税率が高くなります。

贈与で財産を段階的に分散させ、相続時の財産を減らしておけば、適用税率が低くなり、相続税は大幅に減少します。

一筆ごとに相続税評価額を算定し、評価額の低い土地は、迷わず贈与すべきです。贈与税の節税のポイントは、贈与する相手の人数を多くして、長期間にわたって分割して贈与することです。

相続税評価額とは:相続税の税額を算定する基礎となる評価額 です。

不特定多数が通行する道路に面する土地について、1m²あたりの価格 で公表されています。

通常の相続税評価額は、公示地価・基準地価の8割程度になります。

道路に面する土地の価格のため「相続税路線価」とも呼ばれています。一般的に「路線価」という場合、この相続税路線価を示すことが多いようです。

「全国地価マップ(資産評価システム研究センター)」で調べることができます。

そして土地の場合、更地で贈与するよりも、土地活用を行い、賃貸住宅を建てたあと、贈与した方が効果的です。

相続による継承

売却も贈与もできない土地は、相続により継承させることになります。

相続の場合、相続税評価額を下げる対策が不可欠です。

土地は更地のままにしておかず、有効活用してアパート・マンションなどの賃貸住宅を建てることによって、大幅に土地の評価額を下げることができます。

建てた建物の評価額も、取得費の40%程度に引き下げられますので、一挙両得で相続税を大幅に節税できます。