目次

3種類の定期借地権

かつて土地は一度貸すと、半永久的に戻ってこないといわれていました。

これは改正前の借地借家法が借地人に極めて強い保護を与えていたからです。

しかしこれでは、土地を貸そうとする地主がいなくなり、土地の有効活用ができません。

そこで、1992年の借地借家法の改正により新しいタイプの借地制度として「定期借地権」が設けられました。

定期借地権とは、文字どおり予め定められた期間しか存在しない借地権。

つまり更新がない借地契約で、契約期間満了時に土地が確実に地主に戻ってきます。

この定期借地権の創設により、地主は安心して土地を貸すことができ、借地人は少ない負担で建物を所有でき、土地の賃貸借が円滑に行われるようになりました。

新設された定期借地権には、

- 一般定期借地権

- 事業用定期借地権

- 建物譲渡特約付借地権

の3種類があります。それぞれの特徴を見ていきましょう。

一般定期借地権

借地期間50年以上。

定期借地権を設定するにあたって、次の事項を特約することができます。

- 契約の更新をしないこと。

- 借地期間満了時に借地人が所有する建物を撤去すること(建物の買取請求ができないこと)。

- 借地期間中に借地人が所有する建物が消滅し、再築しても存続期間を延長しないこと。

これらの特約は、書面で行う必要があります。

公正証書までは要求されませんが、実務上公正証書にしておいた方が望ましいといえます。

一般定期借地権は、50年以上もの長期間存続することになりますので、個人の地主が積極的に活用するケースは少ないでしょう。

しかし土地を手放さずに相続税対策ができるのは大きな利点です。

例えば、広大な土地にデベロッパーやゼネコンなどが定期借地権を設定して「定期借地権付き分譲住宅」として販売することが考えられます。

借地権付きにすることで通常よりも安い価格で売り出すことができ、地主にとっても、50年以上の長期間安定した収入を得ることができます。

事業用定期借地権

借地期間 10年以上20年以内。

2008年の改正で借地期間が最長50年まで延長できるようになり、活用の幅が拡大されました。

借地上の建物の用途は、借地人の事業用に限定されるため居住用に使用できません(ホテルや旅館などの宿泊事業用はOK)。

一般定期借地権の3つの特約(契約更新の拒否、建物買取請求の拒絶、再築による期間延長の不可)は、この事業用定期借地権においても付けることができます。

注意が必要なのは、賃貸借契約書を必ず公正証書にしなければならないことです。

利用用途としては、郊外型のレストランや家電量販店、スーパー、レンタルショップ、ドラッグストア、コンビニ、倉庫などが考えられます。

事業用定期借地権のメリットは、地主側はリスクがゼロで土地活用を始められること。

比較的短期間で更地として返還されるため、更地状態に近い価格での土地の売却が可能になることです。

借地人側にも、借地期間が短いために権利金や保証金の額が少なくて済むので、短期間で償却できる事業を展開できるメリットがあります。

建物譲渡特約付借地権

借地期間30年以上。

建物譲渡特約とは、借地人が所有する建物を一定期間経過後に地主が買いとることを約束する特約で、地主が買いとった時点で借地権が消滅します。

つまり更地状態の返還ではなく、地主は建物を時価で買いとり、テナントとの賃貸借契約もそのまま地主が引き継ぐことになります。

契約については、書面によることは要求されていませんが、実務上公正証書にしていることが多いようです。

利用用途としては、デベロッパーが土地を借り受け、テナントビルを建てて運営するケースが想定されます。

土地活用の事業形態としては土地信託方式に近いもので、地主は安定した収入を確保でき、節税効果も期待できます。

ただし現実問題として、契約期間満了後に古い建物を地主が買いとることになりますので、地主にとってメリットが少なく、あまり活用されていないようです。

以上3つの定期借地権の主な特徴を表にまとめてみますと、次のとおりです。

| 借地権の種類 | 一般定期借地権 | 事業用定期借地権 | 建物譲渡特約付借地権 |

| 存続期間 | 50年以上 | 10年以上30年未満 30年以上50年未満 |

30年以上 |

| 利用目的 | 限定なし | 事業用建物(居住用は不可) | 限定なし |

| 契約書式 | 書面により契約 | 公正証書により契約 | 書面化は不要 |

| 借地関係の終了 | 期間満了 | 期間満了 | 建物の譲渡時 |

定期借地権のメリット

それでは定期借地権のメリットを見ていきましょう。

煩わしさやリスクなしで土地活用ができる

定期借地権を利用する地主側のメリットは、何の煩わしさもなく、ほとんどリスクを負わずに土地活用ができることです。

通常の土地活用では、建物を建てた上で賃貸することになります。もちろん建築資金を用意しなければならず、自己資金で賄えない場合は、金融機関などから借り入れなければなりません。

しかしこの定期借地権では、土地を提供するだけで毎月地代の収入を得ることができます。

しかも一定期間を経過すれば、必ず土地が返還されるのです。

相続税の節税効果がある

定期借地権を設定した土地は、相続税の評価において「賃宅地」の扱いになり、更地状態のままにしていた場合と比べて30%~40%程度土地の評価を下げることができ、相続税の節税効果があります。

ただし通常の借地と比べると軽減幅は小さく、返還時期が近づくにつれ、軽減幅は縮小されていきます。

それでも更地状態よりも節税効果があることは確かです。

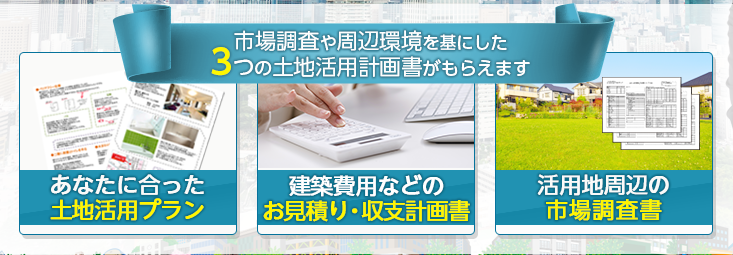

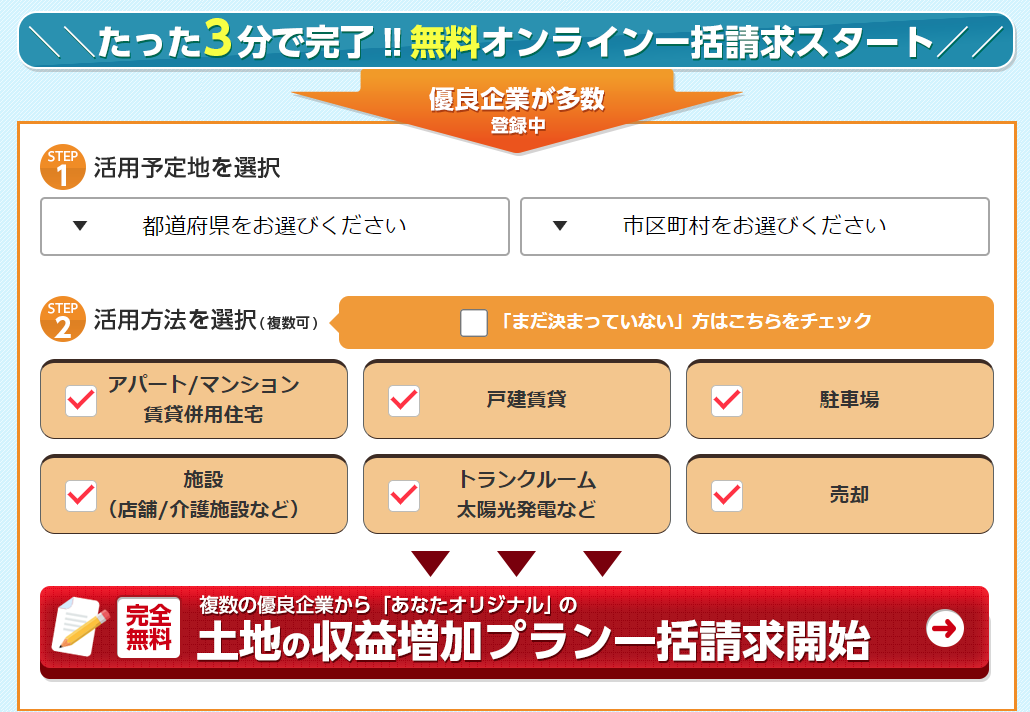

タウンライフ土地活用は 120を超える会社 の中から、あなたの地元に対応した不動産を一覧で表示してくれます。 あとは資料請求したい会社にチェックをつけて、「一括取り寄せを依頼する」だけ。これで完了です! 後々選択した会社から連絡がくるのを待つだけです。 厳選された企業しか参加していないので、しつこい営業の電話がかかってくることもないそうです。資料請求した後に断っても大丈夫なので、自分にとって一番納得のいく提案を選びましょう。土地活用で失敗しないために

今、あなたがこのページをご覧になっているということは、「 土地 」についてお悩みを抱えているということだと思います。土地というのは資産の一種ですから、資本・労働・経営と並び付加価値を生み出す生産要素として捉えていた方が多いのではないでしょうか。 ですが、実際に土地を所有すると様々な問題や悩みが生まれますよね。こういったお悩みをもっている方も多いのではないでしょうか。

- 現在土地を持っているが 何も活用できていない

- 今後土地を相続するが 相続税 が心配

- 所有している・相続する土地が 田舎 にある …etc

↓↓失敗しない土地活用術はコチラ

定期借地権のデメリット

メリットがあればデメリットもあります。両方の側面をじっくりと見て慎重に判断しましょう。

借地期間中は転用ができない

定期借地権を設定すると、原則として中途解約ができません。そのため借地期間中は土地の用途が限られ、他に転用することが一切できません。

収入が地代に限られるため収益性が低い

定期借地権では、契約時に権利金や保証金を受けとることができますが、基本的に収入は地代のみです。

建物を賃貸する場合に比べると、収益性が低くなることは否めません。

仮に賃貸住宅に適した土地であった場合、土地活用の観点からは、割安な収入しか得られないことになります。

定期借地権の地代の設定方法

土地を定期借地権として貸す場合、地主の立場から賃料を設定する方法は、次の3つです。

- 契約時に権利金を受けとり、毎月地代を受けとる。

- 契約時に保証金を預かり、毎月地代を受けとる。

- 契約時に権利金を受けとらず、保証金も預からず、毎月地代だけを受けとる。

このうち2つめの「契約時に借地人が保証金を地主に預けて、毎月決められた地代を支払う方法」が一般的です。

借りる側からすると、契約時に権利金や保証金などの一時金を支払わないと、毎月の地代が高くなりますので、どちらかといえば、権利金や保証金などの一時金を支払う方が好都合です。

他方、貸す側は、契約時に一時金として権利金を受けとった場合、受けとった額が土地(更地)の時価(実勢価格)の50%を超えるか否かで税法上の取り扱いが異なります。

- 時価の50%以下:「不動産所得」として課税。総合課税方式。

- 時価の50%超:「譲渡所得」として課税。分離課税方式。

つまり権利金が時価の50%を超えれば、譲渡所得となり、他の所得と合算せずに個別に税額を計算する分離課税により課税されます。

所有期間が5年を超える長期譲渡所得の場合、税率は20.315%(所得税15.315%、住民税5%)です。因みに、5年以下の短期譲渡所得の税率は、39.63%(所得税30.63%、住民税9%)です。

これに対して、権利金が時価の50%以下であれば、不動産所得になり、他の所得と合算して税額を計算する総合課税方式により課税されます。

総合課税の場合、他に所得がない場合は、あまり気にする必要はありません。

しかし定期借地権で土地を貸すような地主は、他にも不動産所得がある場合が多いです。

例えば、合わせた所得が4,000万円以上の場合、所得税は累進課税により最高税率の45%。さらに住民税10%と合わせると、55%の税金が課税されることになります。

地主・借地人の双方にメリットがある保証金方式

借地人の権利が強い普通借地権であれば、権利金が更地時価の50%を超えることもあります。

しかし、借地人の権利が制限されている定期借地権では、更地時価の50%を超えることはまずあり得ません。

そうなると、地主が不動産所得として総合課税される権利金を受けとることは、高額所得者である地主にとっては、あまり望ましいことではありません。

かといって、地代の支払いだけになると、毎月の地代の支払いが高額になり、借地人にとって望ましいことではなくなります。

そこで、消去法により残るのが保証金方式です。

保証金であれば、所得ではなく、預り金になりますので、課税されることはありません。

さらに地主側からすれば、借地期間の満了時に更地で返還してもらう際の建物の撤去費用の担保として利用できます。

借地人側からも、期間満了時に保証金が返還されることは、建物の撤去費用や引っ越し費用などに充当できますので、メリットがあります。

タウンライフ土地活用は 120を超える会社 の中から、あなたの地元に対応した不動産を一覧で表示してくれます。 あとは資料請求したい会社にチェックをつけて、「一括取り寄せを依頼する」だけ。これで完了です! 後々選択した会社から連絡がくるのを待つだけです。 厳選された企業しか参加していないので、しつこい営業の電話がかかってくることもないそうです。資料請求した後に断っても大丈夫なので、自分にとって一番納得のいく提案を選びましょう。土地活用で失敗しないために

今、あなたがこのページをご覧になっているということは、「 土地 」についてお悩みを抱えているということだと思います。土地というのは資産の一種ですから、資本・労働・経営と並び付加価値を生み出す生産要素として捉えていた方が多いのではないでしょうか。 ですが、実際に土地を所有すると様々な問題や悩みが生まれますよね。こういったお悩みをもっている方も多いのではないでしょうか。

- 現在土地を持っているが 何も活用できていない

- 今後土地を相続するが 相続税 が心配

- 所有している・相続する土地が 田舎 にある …etc

↓↓失敗しない土地活用術はコチラ

地代の決定方法

それでは、実際に地代はどのように決められているのでしょうか?

貸す側にとっても借りる側にとっても、もっとも気になるのが、地代の額です。中でも一般定期借地権の場合、借地期間が50年以上に及びますので、今の地代に限らず、将来の地代の改定方法が大いに気になるところです。

大別すると、地代の決め方には、次の3つの方式があります。

- 純賃料スライド方式

- 公租公課倍率方式

- 総額改定方式

純賃料スライド方式

地代の改定額を次の計算式によって求めます。

ポイント

改定額=(従前の地代-従前の地代決定時の公租公課)×変動率+地代改定時の公租公課

ここでの「公租公課」とは、当該土地の固定資産税・都市計画税などを指します。

「変動率」は、総務省統計局が毎月発表する「消費者物価指数」を使用します。

消費者物価指数とは、消費者が実際に購入する時点での商品の小売価格(物価)の変動を表す指数。

つまりこの計算式により、地代から地主が支払う固定資産税などの税金を差し引いた「純賃料」に消費者物価指数をかけて改定額を算出することになります。

毎年改定が行われ、もっとも多くの事例で採用されている方式です。

公租公課倍率方式

この方式は、単純に当該土地の固定資産税・都市計画税などの公租公課に倍率をかけた額を地代とするものです。

例えば、「公租公課の額を3倍した額を地代とする」という類いのものです。とても分かりやすい決め方だといえます。

総額改定方式

消費者物価指数や公租公課の変動、これら以外に国民総支出、卸売物価指数、家賃地代指数、地価公示、都道府県地価調査による地価の変動など、物価や地価の変動指数をすべて考慮して、定期的に賃料を改定する方式です。

地主にとってもっとも都合の良い決め方ですが、借地人の理解を得られにくいため採用される事例は少ないようです。

以上3つの地代の改定方式がありますが、純賃料スライド方式が、貸す側にも借りる側にも、もっとも理解を得られやすいので、これからもこの方式が主流になっていくでしょう。

なお、いつも変動率として消費者物価指数が使われるとは限らず、場合によっては国民総支出や卸売物価指数、地価公示などの指数が使われることもあります。